2019.12.01

金融資産から考える

資産1億円以上が富裕層の定義!5,000万以上は準富裕層

金融資産を安定的に増やす資産運用方法

(概要)

一般的に「富裕層」というと大企業の代表取締役や役員、若くして起業し成功した経営者。親から莫大な遺産を受け継ぎ運用している二代目、三代目といったイメージをお持ちではないでしょうか。実はこの富裕層が今、増えています。今回は富裕層の定義や富裕層がどういった資産運用をしているかについてご説明します。

(2020年6月10日加筆修正しました)

金融資産の保有階層区分とは?

富裕層といっても何となくのイメージが先行してしまい、具体的にどの程度の資産があれば富裕層と呼ばれるのかはわからないといった方も多いのではないでしょうか。

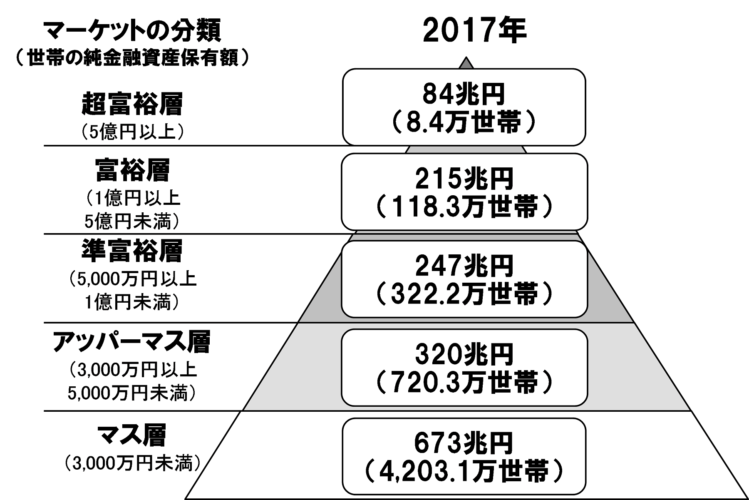

そこで1つの指標として、2018年12月18日に株式会社野村総合研究所(以下NRI)が発表した「NRI親リッチアンケート調査」から富裕層の定義をご紹介します。NRIでは純金融資産保有額(2017年時点)によって5つの層に分類し、資産が1億円を超えている世帯を富裕層と定義しています。

下図をみると、世帯数では圧倒的にマス層が多いこと、資産比ではマス層の割合が大きく減って準富裕層・富裕層の割合が特に増えていることがわかります。

- 超富裕層 :資産5億円以上 (世帯比0.15%、資産比5.46%)

- 富裕層 :資産1億円以上 (世帯比2.20%、資産比14.0%)

- 準富裕層 :資産5,000万円以上1億円未満 (世帯比6.00%、資産比16.0%)

- アッパーマス層:3,000万円以上5,000万円未満 (世帯比13.4%、資産比20.8%)

- マス層 :3,000万円未満 (世帯比78.2%、資産比43.7%)

(注)国税庁「国税庁統計年報書」、総務省「全国消費実態調査」、厚生労働省「人口動態調査」、 国立社会保障・人口問題研究所「日本の世帯数の将来推計」、東証「TOPIX」および「NRI 生活者1万人アンケート調査(金融編)」、「NRI 富裕層アンケート調査」等 よりNRI推計。

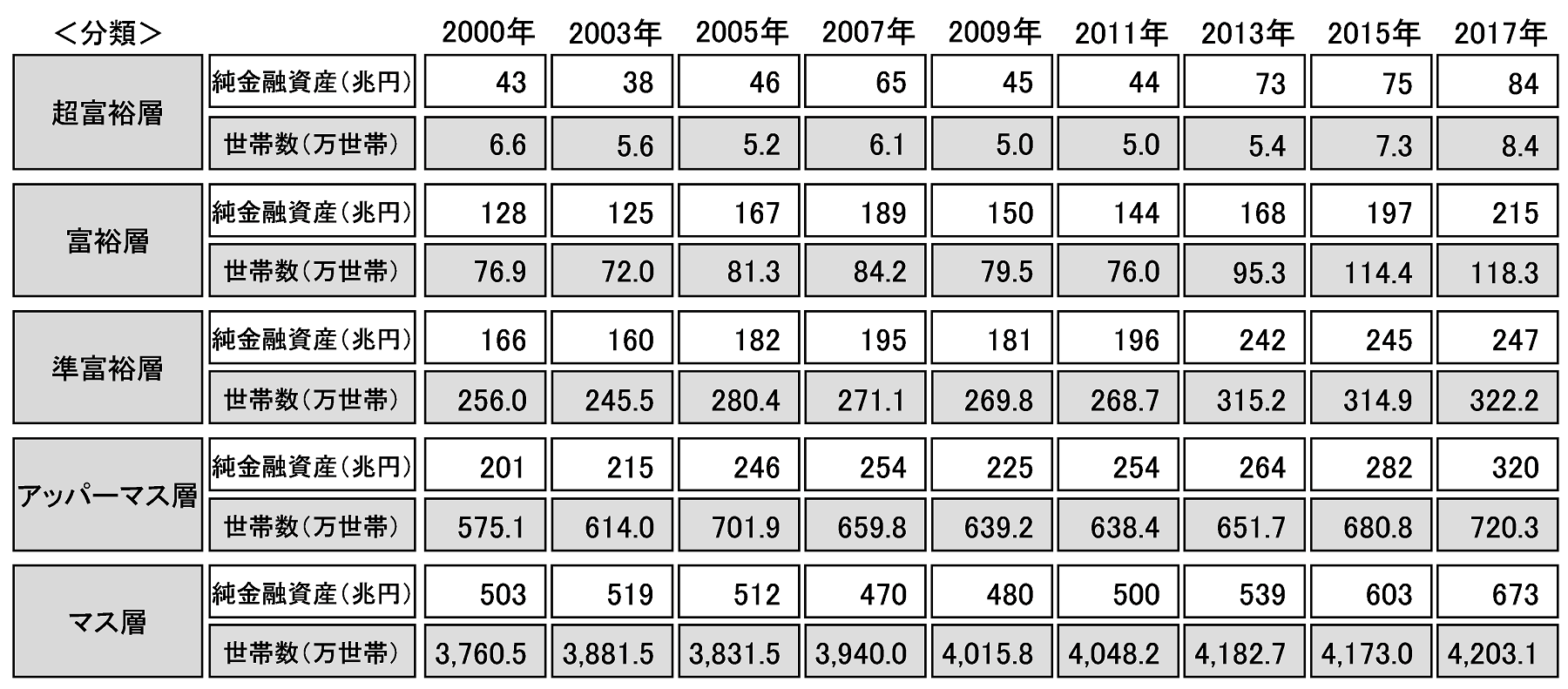

富裕層が増えている理由

ちなみに資産が1億円を超えている世帯は118.3万世帯でこれは全体の2.20%。超富裕層は8.4万世帯で0.15%。両方を足しても126.7万世帯(全体比2.35%)です。ただし2015年に行われた同調査では、富裕層・超富裕層の世帯数は121.7万世帯(全体比2.30%)ですから、わずか2年で5万世帯も増えていることになります。

さらにこの調査では、純金融資産のみの調査のため、不動産収入などは含まれていません。富裕層ほど投資用不動産を保有しているので、実際にはもっと多いでしょう。

実際に、日経ヴェリタスが2018年に行った調査では、1億円以上の資産を持っている人のうち、世帯年収が1,000万円未満が約30%も存在しています。このことから不動産やインカムによる収入によって、1億円以上の資産を得ている人が多く、実際には1億円以上の資産を持つ世帯はNRIの調査よりもさらに多いことが予測されます。

2013年から2017年にかけて富裕層が増加している理由としては、この期間で株価の上昇が長期間に渡って続いたこと。そして相続税課税が強化されたことで、生前贈与が活発化したことなどが挙げられたことで、それまで準富裕層であった世帯の資産が増え、富裕層になったと考えられます。

富裕層の投資先パターン

では1億円以上の資産を持つ富裕層はどういった投資を行っているのでしょう? これも日経ヴェリタスの調査ですが、1億円以上の資産を持つ富裕層(40代)の投資先は次の通りで、投資信託が最も多い投資先となっています。

- 預金 13%

- 株式 4%

- 株式ETF 13%

- 株式投信 34%

- 債券 26%

- その他 10%

ちなみに富裕層以外も含めた一般的な世帯での資産の内訳を見ると、2016年で預貯金が62.5%、生命保険などが20.8%、有価証券(株式・債権・投資信託など)が14.6%という結果が出ています(2016年家計調査報告(二人以上の世帯のうち勤労者世帯)/統計局)。

この結果から見ても、富裕層の資産運用は富裕層以外に比べ投資を重用していることがよくわかります。

少しの利回りを安定的に

富裕層が不動産も含め積極的に投資を行っていることはわかりました。ただ元々、多くの資産を持っているから投資ができて、その分リターンも大きいのではと思われるかもしれません。

しかし、実際には私たちがアドバイスを務めさせて頂いている方々では、資産があるからこそ年間10%のリターンを狙わなくても、年間3~4%のリターンでも収入としては数百万〜数千万の配当・利息収入を得ることができています。

これから資産運用を本格的に行っていきたいと思っている方が、投資を行う際のポイントはいきなりハイリスクハイリターンの投資で一括購入しないことです。

同調査によると、富裕層の平均的投資歴は23年。平均投資保有期間は6.5年です。決して無理をせず、しっかりと投資の勉強をしながら、少しの利回りを安定的に得られる投資先を選択できるようにすることです。

また富裕層の投資先として投資信託が多くなっていましたが、だからといって投資信託がおすすめかといえば必ずしもそうとはいえません。

投資信託は手数料と比例してリターンが良くなるわけではないため、商品選定や投資の仕方などを理解しなければうまく利益を出すことができません。

もし資産1億円以上の富裕層を目指すのであれば、まずは投資の勉強をすることから始めてみてはいかがでしょうか?