2020/08/04(火)

【投資の事前準備】投資をするなら最低限の金融知識をつけなければならない

お金や投資に関する知識は充実した人生を送るための強力な武器です。もし、これらの知識が不足している場合、どのような問題が起こるでしょうか。

今回はお金や投資に関する知識不足に伴う問題点、諸外国との考え方の比較、また投資の考え方や相談先についてお話します。

資産運用はするべき?

国の方針として「貯蓄から投資へ」の動きは変わっていません。NISA、つみたてNISA、iDeCoなど、投資を行う事で税制上のメリットを受けられるような国の制度も拡充しています。

その一方で「投資や運用に苦手意識がある」、「投資で損をしそうだから何もしない方が良い」とい考えを持っている人もいるでしょう。投資は決して悪いものではなく、正しく考え行動すれば資産を増やしていく事が可能です。

日本人の投資に関する考え方

日本では資産は貯めておくものであり、運用するものではないという価値観が強く根付いています。しかし少子高齢化によって公的年金の受給額が減額されるかもしれない、超低金利で利息はほとんど付かないなど、将来的な不安は大きくなるばかりです。

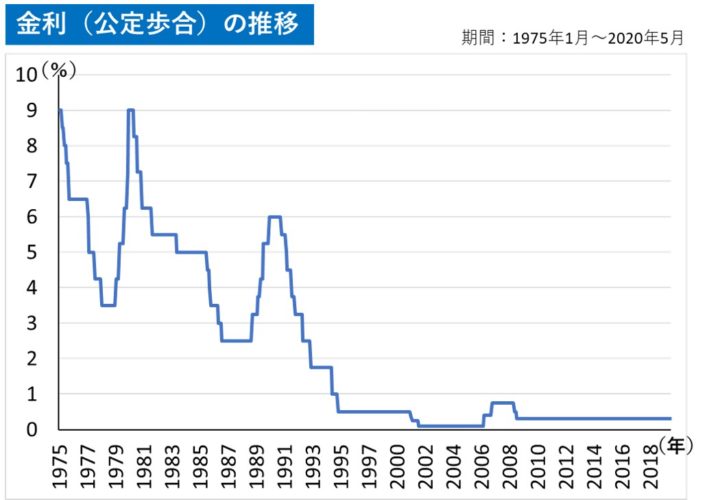

下記は日本の金利(公定歩合)の推移を示したものです。1975年から約45年間の推移ですが、昔は銀行預金に預けておくだけで毎年お金が増えていたものが、現在ではほとんど金利は付きません。

例えばメガバンクの普通預金金利は0.001%(2020年6月現在)ですが、1,000万円を預金したとしても1年間に「100円」しか金利が付きません。

今の時代、預金に資金を置いておくだけではお金がまったく増えない事が分かります。

出典:金融庁データ

日米欧の比較

・個人投資家の考え方の違い(現預金、債券、投信、株、保険、その他金融商品)

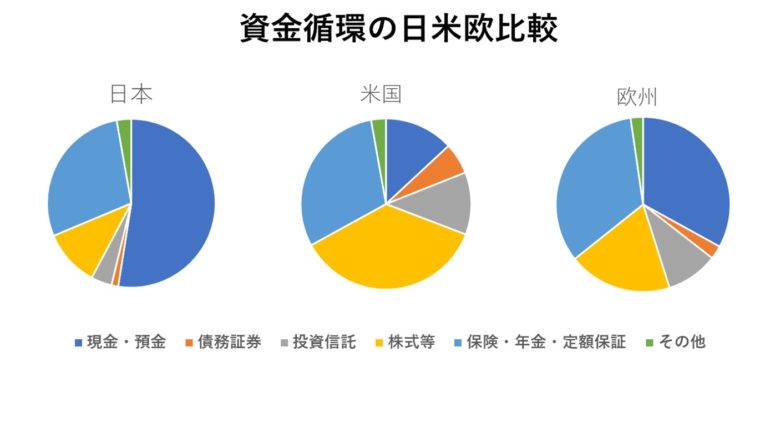

以前から日本人は貯金を好み、欧米人は投資を好むと言われています。

2018年8月14日に日本銀行調査統計局が発表した「資金循環の日米欧比較」を見ると、それぞれの国の金融資産構成は次のようになっています。

【日本】

•現預金 52.5%

•債券 1.3%

•投資信託 4.0%

•株式等 10.9%

•保険・年金・定額保証 28.5%

•その他 2.8%

【米国】

•現預金 13.1%

•債券 5.9%

•投資信託 11.8%

•株式等 36.2%

•保険・年金・定額保証 30.2%

•その他 2.8%

【欧州】

•現預金 33.0%

•債券 2.5%

•投資信託 9.6%

•株式等 19.2%

•保険・年金・定額保証 33.4%

•その他 2.3%

日本では金融資産の半分以上が現金・預金であるのに対し、欧米では低い割合になっています。

逆に投資信託や株式は日本で14.9%しかないのに対し、米国では全体の約半分の48.0%、欧州でも28.8%と、日本の倍以上を投資に費やしている事が分かります。

この調査結果から、日米欧、それぞれの国民の投資に対する考え方の違いが見て取れます。

・投資教育

欧米が日本に比べ投資に熱心なのにはどういった理由があるのでしょう。

いくつかの理由が考えられますが、その中でも大きいのは金融教育とFA(ファイナンシャル・アドバイザー、以下FA)の存在です。

日本では、以前から学校で金融や資産運用に関する授業というものはありませんでしたが、例えばイギリスでは、11~16歳で金融を含めた経済教育は必須となっています。米国でも、全米共通の教育課程としてはないものの、各州や学校などで個人金融教育に関する教育基準を持ち、それに応じた教育を行っています。

そしてもう1つの理由であるFAにアドバイスを求めることが普及していて、特にアメリカでは多くの人がFAをつけて資産運用を行うなど、投資が非常に身近なものとして存在しています。

日本では金融機関の営業員(セールス)が資産運用についてアドバイスをしてくれますが、名前のとおり商品のセールスとなっている場合も見受けられます。また営業員が担当者としてついても数年間で転勤してしまう可能性もある為、継続的なアドバイスを受けづらい仕組みにもなっています。

このあたりが日本と欧米の大きな違いといえそうです。

・利回りの考え方

個人投資家の多くは、個々の金融商品についてはそのリターンとリスクを検討しても、資産運用全体についての「利回り」を設定していないように見受けられます。その一方、機関投資家は必ず目標金額に対する利回りを設定しています。目標金額に対する利回りを設定することは自身の資産運用をより計画的に、より具体的にすることにもつながります。

利回りを考えずにいきあたりばったりの売買を繰り返した場合は、大きく相場に左右される運用方法になります。相場が良いタイミングでは大きく儲かりますが、悪い時には大きく損をしてしまう可能性があります。

投資経験が豊富でない人にはあまり向かない投資だと思われるので、このような売買をする際には投資金額を少額にして様子を見るなど、注意が必要です。

→利回りの決め方について、

あまり高い利回りを目標にするのはおススメではありません。高い利回りを追求すると、より高いリスクを取ることになり元本が損する可能性があり、本末転倒です。

金融庁の「資産運用シミュレーション」は、毎月2万円の少額投資による積立を想定し、「年3%の収益が期待される低リスク商品」に投資した場合をモデルケースとしています。

また同じく金融庁の「つみたてNISAの創設」に関するページを見ると、「国内外の株式・債券に分散投資した場合の収益率の分布」が出ています(金融庁説明資料 平成29年2月24日参照)。

1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付を行ったと仮定した場合に、保有期間5年の場合はリターンにバラつきがあるものの、「20年の保有期間では、投資収益率2~8%(年率)に収斂」とあり、長期間の保有によって2%~8%の利回りを得られる可能性が高い事が示されています。

あくまで過去から考えた可能性の話なので、今から投資をして、確実に「2%~8%の利回りを得られる」という事ではありません。ただし毎月一定額の積立投資を行う事は、将来的に利益が生まれる可能性が高いと考えられます。

現役のプロアドバイザーが

ご提案

プロへの相談はした方が良いが、

いきなり投資をするべきではない。

最低限の知識を自分で身に着けるのは理想ですが、仕事が非常に多忙の方や大きなお金を投資に回そうと考えている方は、プロのアドバイスを聞く事をお勧めします。

その際にも担当者に丸投げするのではなく、最低限の知識を持っている事をやはりおすすめします。知識を持っていれば、担当者が信頼に足る人物なのかよく判断することも可能でしょう。

独立系(Independent)のFAであるIFA

特定の金融機関に属さず、証券会社と連携して顧客に資産運用のアドバイスサポートのが独立系のIFAです。証券だけに限らず、保険、不動産、税金に関することなど、資産運用全般をアドバイス、サポートしてくれる業者もあります。

米国では30万人に達するほどポピュラーな存在ですが、日本では2019年6月時点で3,632名とまだまだマイナーな存在です。

ただ今後IFAになる人は増加傾向であると考えられます。自分に合った担当者を探す際に、IFAも選択肢の一つとして検討してみると良いのではないでしょうか?

資産運用の仕組み作りをしよう

最低限の投資金融知識を身につけ、預金以外の選択肢を増やす事は重要です。保守的な考え方をし続けてもお金は増えません。自分一人で判断がつかない場合は、信頼できる担当者を探しましょう。ただその際も担当者に丸投げをせずに、疑問に思った事は積極的に質問をするなど自分で理解して知識をつけていく事を忘れてはいけません。

投資はあくまで自己責任で行うものなので、大切な資産を守りつつ、少しでも増やしていけるような仕組み作りをしていきましょう。

関連記事

対面での面談やオンラインの面談を希望する方はこちらから